Door Ajay Surjbalisingh

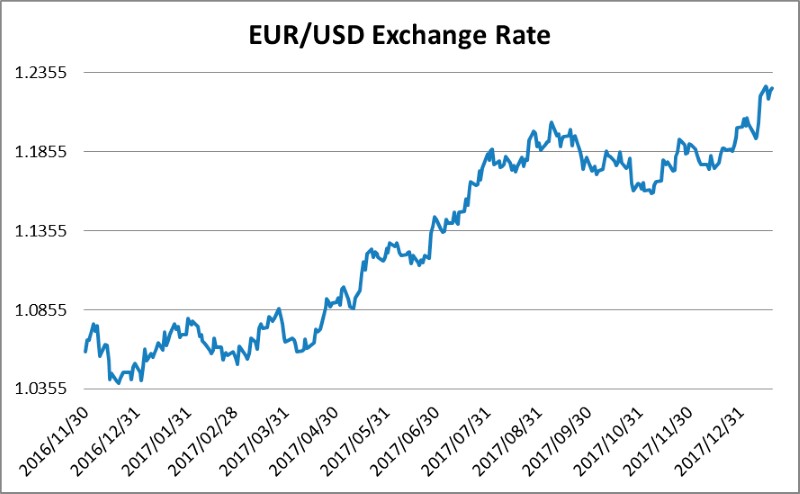

De euro vertoont een stijgende trend sinds begin vorig jaar; toch werd de markt overweldigd door de forse stijging van 1,1948 ten opzichte van de Amerikaanse dollar op 10 januari, om een hoogtepunt van 1,2264 te bereiken op 15 januari.

Deze bijzondere rally werd gedreven door mededelingen van een functionaris van de Europese Centrale Bank, Jens Weidmann. Hij zei in een interview dat verwachtingen dat de ECB de rente zal verhogen vóór het midden van 2019, redelijk zijn. Weidmann, die president is van de Duitse Bundesbank, is al jarenlang een criticus van het kwantitatieve versoepelingsprogramma van de ECB en het lage rentebeleid. Een sterke euro zal echter niet bijdragen aan de inflatiedoelstelling van de ECB, die al jaren onder de 2% zit.

En inderdaad, na de rally vorige week, kwamen andere functionarissen aan het woord die de verwachtingen van renteverhogingen omlaag hebben gesproken. Daarmee werd de Euro-rally ook afgekoeld. Naast sentimenten die verband houden met de richting van het monetair beleid van de ECB, is de euro ook ondersteund door fundamentele economische factoren.

Naast sentimenten die verband houden met de richting van het monetair beleid van de ECB, is de euro ook ondersteund door fundamentele economische factoren.

Het economisch vertrouwen in de eurozone heeft haar hoogste niveau in meer dan 17 jaar bereikt. De indicator van economische sentiment van de Europese Commissie ging van 114,8 in november naar 116 in december 2017: het hoogste niveau sinds oktober 2000 en overtrof de meeste economische prognoses. Het vertrouwen van de consument was op het hoogste niveau sinds januari 2001. Zowel consumenten als bedrijven profiteren van de gezonde economische prestaties van de regio en de ECB verwacht nu dat de economie met 2,4 procent over 2017 is gegroeid, vergeleken met schattingen voor de groei van 1,7 procent aan het begin van het jaar.

Verder zien wij beleggers in Japan en China hun beleggingen in Amerikaanse schatkistpapier verminderen ten gunste van euro-staatsobligaties. België bijvoorbeeld verkocht 16 procent van een nieuwe deal aan Azië deze week, in vergelijking met slechts 1 procent een jaar geleden. Japanse beleggers dumpen Amerikaanse staatsobligaties voor een tweede opeenvolgende maand in november en verruilen deze voor Duitse en Franse staatsobligaties. Het gecombineerde aandeel van China en Japan in de totale portefeuille van Amerikaanse staatsschuld dat in handen is van buitenlandse beleggers daalde naar ongeveer 36 procent in november 2017: dit is het laagste niveau in ongeveer 18 jaar. China is nog steeds de grootste buitenlandse belegger in Amerikaanse staatsobligaties.

Terwijl de economie van de eurozone flink groeit, is de ECB nog steeds obligaties aan het kopen: er is een vraag. De VS aan de andere kant ziet het begrotingstekort toenemen en verhoogt juist het aanbod van staatsobligaties. De netto-kapitaalinstroom in de eurozone gaat gepaard met een vraag naar de munt die gewoonlijk leidt tot een hogere wisselkoers.

Toch zijn er risico’s voor de euro en markten lijken het verwachte rentebeleid van de ECB te overwaarderen en het opwaarts potentieel van de dollar te negeren. De Bank of America bijvoorbeeld schat dat repatriëring van bedrijfsgelden als gevolg van de Amerikaanse belastinghervormingen kan resulteren in een instroom van circa 400 miljard dollar in de Amerikaanse economie. De verwachting is dat een groot deel van deze instroom reeds in het eerstse kwartaal zal plaatsvinden. Daarnaast is de FED duidelijk het monetair beleid aan het verkrappen en speelt het in op drie rentverhogingen dit jaar en nog eens drie volgend jaar. De ECB daarentegen is nog steeds aan het monetair verruimen. Het monetaire-en fiscale beleid van de VS kan leiden tot een opleving van de dollar. Komende weken zal blijken of de markten bereid zijn om de Euro te herwaarderen.