INGEZONDEN - De stranden van Curaçao

Speelbal van de politiek?

De verkiezingen staan voor de deur en we zien dat onze gezagdragers hun uiterste best doen om in beeld te komen zodat we maar niet vergeten dat ze er zijn en hoeveel ‘goede’ dingen ze niet voor ons eiland doen. Een plakje asfalt hier, een paar strepen op de weg en een bouwvergunning links en een vergunning rechts.

Een plakje asfalt hier, een paar strepen op de weg en een bouwvergunning links en een vergunning rechts.

Nu hebben we gezien dat onze gezagsdragers met het briljante idee zijn gekomen om de stranden te gaan verfraaien. Op zich geen slecht idee, want het ontbreekt de stranden in het algemeen aan onderhoud.

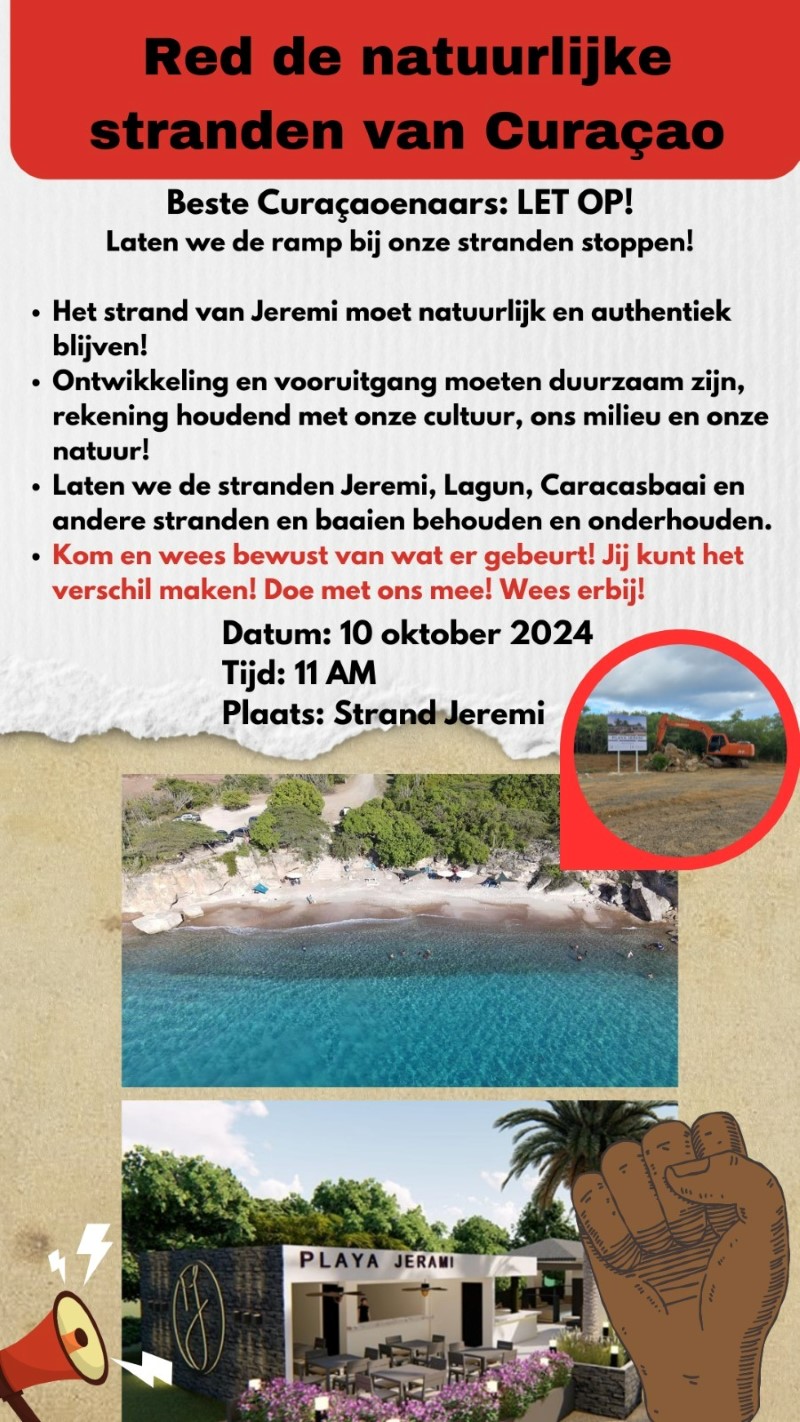

Nu verschenen onlangs in de media verschillende onrustbarende berichten dat stranden, van Jeremi, Lagun en Caracasbaai zullen worden verfraaid.

Wie schetst onze verbazing dat er allerlei bouwsel zullen verrijzen of midden op het strand, of in de mondi en nog allerlei andere fratsen.

Om bij Jeremi te beginnen. Jeremi is (was?) een baai waar je rustig kon genieten van Curaçao in optima forma, zonder fratsen en dergelijke. Zoals wij, de bewoners, de baaien kennen voor de komst van het beton van Mambo, Jan Thiel en andere stranden en baaien.

Bij Lagun is, als het druk is, al weinig parkeerplaats, maar waar komt dat nieuwe gebouw nu te staan? Ja, precies midden op de parkeerplaats. Ook moet in dat gebouw een restaurant komen. Al jaren staat er een kleine truck, waar je pastechi en drankjes kan kopen. Moet die dan wijken of een hoge huur betalen in dat betonnen monster?

Hetzelfde geldt voor Caracasbaai. Daar wordt het zelfs erger, want daar moet een theaterachtig ding komen waar men concerten kan houden. Zullen de mensen van Jan Thiel leuk vinden. Daarnaast wordt er op het strand ook allerlei beton neergezet voor horeca en wat dies meer zij. De Parkeerplaats wordt afgesloten met bomen. Betekent dat dat je moet gaan betalen om daar te parkeren? Het zou toch een vrij strand zijn?

Horeca is er al, dus je hoeft dat niet nog meer te bouwen. Overigens komen de mensen die deze baaien bezoeken vaak met eigen eten en drinken (BBQ) dus zo broodnodig is dat niet.

Waarom kan niet worden volstaan met eenvoudige toiletten en douches, en eventueel wat plekken met vaste barbecues? Wel is het belangrijk dat wat aan het vuilnisprobleem gedaan wordt , want dat is bij alle baaien niet goed geregeld. Er zijn weinig of geen voorzieningen en het vuil wordt niet opgehaald met regelmaat. Gebeurt dat niet, dan wordt het vuil al gauw in de mondi gedonderd.

Ook zal men de zaken moeten onderhouden. Dat gebeurt nu niet en hoe zal dat gaan met die nieuwe bouwsels?

De Fundashon Pro Monumento (ProMo) en Amigu di Tera (AdT) zijn en waren uiterst verontrust en hebben een petitie opgestart tegen deze ontwikkeling. De petitie heeft al bijna 11,000 handtekeningen opgeleverd. Dat betekent dat ca. 11,000 mensen het niet eens zijn met deze ontwikkeling en dat de overheid bij zich zelf te rade moet gaan of dit wel doorgezet moet worden. Namens 11,000 burgers van Curaçao, doen AdT en ProMo dan bij deze het verzoek aan de overheid, met het vernielen van de natuur en de traditionele stranden en baaien te stoppen.

Bestuur Fundashon Pro Monumento

Dennis Klaus