Het belangrijkste probleem van Italiaanse banken bestaat uit de zogenaamde non-performing loans (NLP’s).

Een lening wordt non-performing genoemd wanneer de debiteur haar betalingsverplichtingen voor ten minste 90 dagen (3 maanden) niet is nagekomen.

Als een lening eenmaal achterloopt op verplichte betalingen en de status van NPL verkrijgt, gaat men ervan uit dat het steeds minder waarschijnlijk wordt dat deze volledig zal worden terugbetaald: een groot kredietrisico voor banken dus.

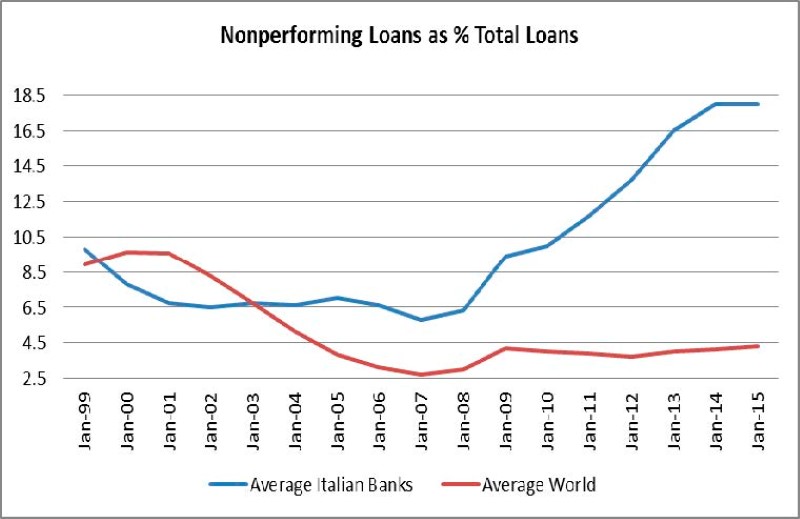

In de nasleep van de kredietcrisis zagen Italiaanse banken hun NPL’s hard groeien: veel meer dan van andere Europese banken alsook van banken in de rest van de wereld. De grafieken geven een indruk. De eerste grafiek laat zien dat de NPL-ratio van Italiaanse banken (dat is de verhouding tussen de portefeuille van NPL, dus de slechte leningen, en de totale portefeuille van alle leningen) al acht jaren stijgt en in die periode bijna verdubbeld is tot 18,5 procent. Met andere woorden, bijna 18,5 procent van alle leningen die zijn uitgegeven door Italiaanse banken loopt minstens 90 dagen achter op verplichte betalingen. Dat is heel hoog en wel viermaal de gemiddelde NPL-ratio van de hele wereld.

De eerste grafiek laat zien dat de NPL-ratio van Italiaanse banken (dat is de verhouding tussen de portefeuille van NPL, dus de slechte leningen, en de totale portefeuille van alle leningen) al acht jaren stijgt en in die periode bijna verdubbeld is tot 18,5 procent. Met andere woorden, bijna 18,5 procent van alle leningen die zijn uitgegeven door Italiaanse banken loopt minstens 90 dagen achter op verplichte betalingen. Dat is heel hoog en wel viermaal de gemiddelde NPL-ratio van de hele wereld.

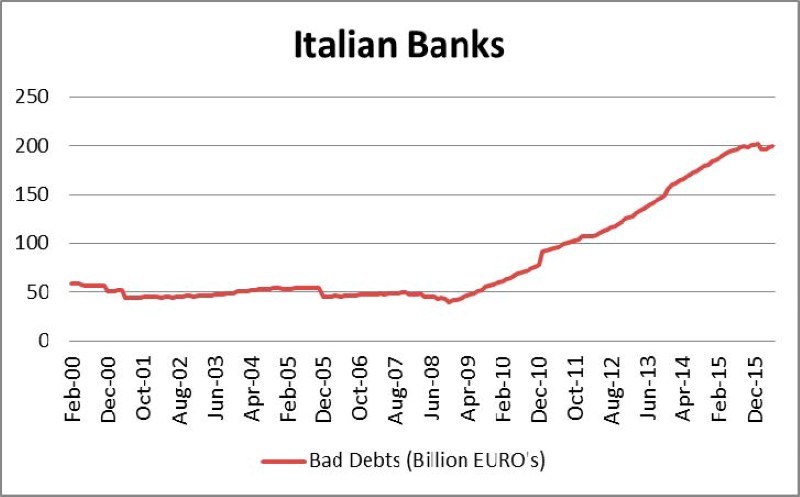

De totale portefeuille van slechte leningen in Italië bereikt een hoogtepunt van circa 200 miljard euro dit jaar, zoals het tweede plaatje illustreert. Deze voorraad van slechte leningen groeit al acht jaar met gemiddeld 50 procent per jaar. In 2014 was er een licht herstel, echter van korte duur, vanwege het economisch herstel. Het bbp van Italië groeide in het laatste kwartaal van 2014 met 1,3 procent na 14 maanden van recessie. Centrale banken eisen dat banken onder toezicht zich houden aan solvabiliteitsrichtlijnen (eisen) met betrekking tot hun kredietportefeuille. Een van deze eisen is om voorzieningen te treffen voor elke eenheid NPL die ontstaat. Deze voorzieningen zijn bedoeld als protectie tegen de eventualiteit dat de debiteur de lening niet of niet volledig terugbetaalt. Deze richtlijnen zijdens de Europese Centrale Bank zijn strenger geworden sinds de kredietcrisis en de kapitaalvereisten zijn eveneens toegenomen. Voorts voert de European Banking Authority (EBA) stresstesten uit om na te gaan of banken voldoende liquide en solvabel zijn om weerstand te bieden tegen schokken zoals bijvoorbeeld een onverwachte en plotselinge toename van de NPL-ratio. Zijn banken in staat om onder dit soort stressomstandigheden te voldoen aan de minimale kapitaalvereisten. Indien een bank geen voldoende krijgt voor de stresstest, moet de bank haar kapitaal versterken of kredietverlening beperken. Dit zet de liquiditeit en winstgevendheid verder onder druk. Immers, beschikbare liquiditeit gaat op in additionele voorzieningen en de bank moet meer kapitaal vergaren tegen soms hoge kosten. Eind deze maand heeft de EBA een stresstest voor Italiaanse banken gepland: velen vrezen dat deze exercitie de werkelijke zwakte van de financiële sector in Italië zal onthullen en verwachten enorme herkapitalisatie-eisen.

Centrale banken eisen dat banken onder toezicht zich houden aan solvabiliteitsrichtlijnen (eisen) met betrekking tot hun kredietportefeuille. Een van deze eisen is om voorzieningen te treffen voor elke eenheid NPL die ontstaat. Deze voorzieningen zijn bedoeld als protectie tegen de eventualiteit dat de debiteur de lening niet of niet volledig terugbetaalt. Deze richtlijnen zijdens de Europese Centrale Bank zijn strenger geworden sinds de kredietcrisis en de kapitaalvereisten zijn eveneens toegenomen. Voorts voert de European Banking Authority (EBA) stresstesten uit om na te gaan of banken voldoende liquide en solvabel zijn om weerstand te bieden tegen schokken zoals bijvoorbeeld een onverwachte en plotselinge toename van de NPL-ratio. Zijn banken in staat om onder dit soort stressomstandigheden te voldoen aan de minimale kapitaalvereisten. Indien een bank geen voldoende krijgt voor de stresstest, moet de bank haar kapitaal versterken of kredietverlening beperken. Dit zet de liquiditeit en winstgevendheid verder onder druk. Immers, beschikbare liquiditeit gaat op in additionele voorzieningen en de bank moet meer kapitaal vergaren tegen soms hoge kosten. Eind deze maand heeft de EBA een stresstest voor Italiaanse banken gepland: velen vrezen dat deze exercitie de werkelijke zwakte van de financiële sector in Italië zal onthullen en verwachten enorme herkapitalisatie-eisen.

Courtesy van RBC Royal Bank NV - Foreign Exchange Trading Dutch Caribbean